BTC/HKD-5.93%

BTC/HKD-5.93% ETH/HKD-11%

ETH/HKD-11% LTC/HKD-11.65%

LTC/HKD-11.65% ADA/HKD-9.56%

ADA/HKD-9.56% SOL/HKD-8.53%

SOL/HKD-8.53% XRP/HKD-8.18%

XRP/HKD-8.18%全球最大資產管理公司之一紐約梅隆銀行(BNY Mellon)發布了一份報告,報告將比特幣與黃金進行了比較,并強調了S2F模型,以評估數字資產的價格及其在實體經濟中的作用。

以下為報告正文:

在當今環境下,法定貨幣的內在價值日益受到質疑,考慮諸如比特幣之類的替代貨幣的價值越來越重要。我們認為市場對比特幣/加密貨幣有需求。比特幣估值可能會是多種模型的組合,并且會不斷發展,尤其是在獲得主流認可的情況下。

最普遍接受的貨幣定義是價值儲存和交換媒介。根據這些說法,比特幣符合新興貨幣的描述。考慮到這一點,一些人可能會假設,衡量比特幣就像應用傳統貨幣估值模型一樣簡單。然而,估值的許多方面都是相對的。例如,20倍的市盈率貴嗎?這既取決于每股收益的增長,也與同行的增長相關。判斷日元是否被高估取決于日元相對于其他貨幣的相對價值。大多數主流貨幣估值模型,從購買力平價到《經濟學人》的巨無霸指數,通常都是圍繞發行國的相對地位展開的。相對利率、進出口、儲備和國債等因素都會影響估值。然而,比特幣和其他加密貨幣是獨一無二的,因為發行人背后沒有央行、貿易平衡、地緣等。事實上,發行人的缺乏是設計使然。從本質上講,許多純粹主義者認為比特幣和其他加密貨幣是真正的全球貨幣。

紐約梅隆銀行任命Caroline Butler為數字資產首席執行官:金色財經報道,紐約梅隆銀行 (BK)銀行周四宣布,任命Caroline Butler 為數字資產首席執行官。Butler 于 2020 年加入紐約梅隆銀行,最近擔任 Custody Services 的首席執行官,領導該銀行針對傳統資產和數字資產的集成數字托管和管理平臺的開發。該平臺于 2022 年 10 月推出,允許基金經理存儲訪問和移動其比特幣 ( BTC ) 和以太坊 ( ETH ) 以及其他傳統簿記功能所需的密鑰。Butler在她的新職位上將繼續管理數字資產托管平臺,并監督全公司范圍內的任何數字資產商業計劃。[2023/2/3 11:44:55]

另一種簡單的估值方法將全球貨幣交易量與全球貨幣市場等同起來,并假設比特幣將增加市場份額。按照目前的匯率,如果比特幣取代了世界貨幣的5%,每枚比特幣將產生超過10萬美元的收益。

不幸的是,使用比特幣進行的商業交易很少,到目前為止,還沒有央行購買加密貨幣作為儲備。使用傳統的貨幣模型要么在概念上是錯誤的(沒有制裁發行者),要么在實用性上是錯誤的(缺乏日常使用)。

Trust Machines聘請前Coinbase和紐約梅隆銀行高管:金色財經報道,區塊鏈初創公司Trust Machines聘請了Coinbase前高管Asiff Hirji和紐約梅隆銀行前副總法律顧問Manas Mohapatra。

Hirji曾于2017年至2019年擔任Coinbase總裁兼首席運營官,并以顧問的身份加入公司。他曾在多個行業擔任多個董事職位,曾短暫擔任風險投資公司a16z的顧問職位,目前在沃倫·巴菲特支持的Nubank擔任類似職位。

Mohapatra加入信托機器公司擔任法律總顧問。除此之外,他還曾擔任Twitter的助理總法律顧問超過4年,并擔任美國聯邦貿易委員會的高級律師。另一位新增員工是Igor Sylvester,他將加入公司的工程團隊。在此之前,他曾在Reddit擔任軟件工程師,并在Facebook領導了一個機器學習團隊。(blockworks)[2022/6/29 1:39:47]

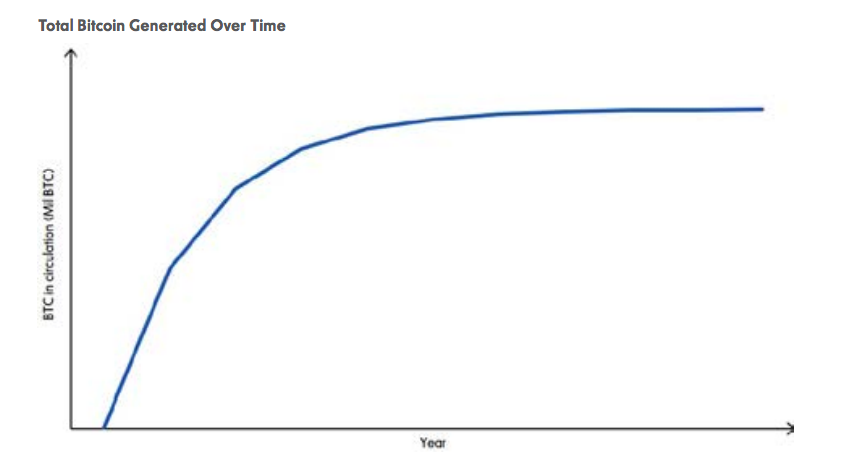

比特幣也經常被比作黃金。的確,它們有很多相似之處,黃金是比特幣值得效仿的榜樣。畢竟,幾個世紀以來,黃金一直被認為是一種價值儲存和交換媒介。黃金還是唯一一種繞過制裁實體問題的全球公認的“貨幣”。其供應也相當有限。根據美國地質調查局的數據,從1970年到2017年,金礦產量的復合年增長率(CAGR)約為1.6%。以2020年為起點,到2033年屆時將開采2100萬個比特幣 ,預計比特幣產量將以約1%的復合年增長率增長。從理論上講,每個人都可以自由開采黃金和比特幣,而且這兩種供應都沒有被政府壟斷。

紐約梅隆銀行與新加坡BAS合作推動數字資產和DeFi的采用:4月27日消息,投資銀行紐約梅隆銀行與新加坡區塊鏈協會 (BAS) 簽署了一份諒解備忘錄 (MOU),以合作推進區塊鏈技術、推動機構數字資產和DeFi(去中心化金融)的采用。紐約梅隆銀行已經宣布計劃在今年晚些時候推出數字資產托管平臺。該投資銀行正在幫助機構投資者以及散戶投資者獲得加密貨幣敞口。此外,紐約梅隆銀行周二推出了區塊鏈創新基金,這是新加坡首個針對散戶投資者的區塊鏈主題基金。該基金也可供英國、法國、瑞士、西班牙等歐洲國家的機構投資者和富裕人士使用。(Coingape)[2022/4/27 2:34:11]

黃金的用途如何?2019年,科技/工業僅占大宗商品總使用量的7.5%左右,央行占了15%,其余77.5%包括珠寶和投資需求。我們還將珠寶視為投資需求,因為許多文化都將24克拉黃金珠寶首飾(印度和亞洲部分地區)作為儲蓄工具。到目前為止,比特幣似乎在供需方面都與黃金非常吻合。考慮到這一點,我們將以黃金為起點,討論比特幣的潛在估值方法。

紐約梅隆銀行對其加密服務帶來的收入持樂觀態度:金色財經報道,紐約梅隆銀行對其加密服務帶來的收入持樂觀態度。該銀行首席財務官 Emily Portney 表示,該銀行正在與 Fireblocks 合作,Fireblocks 是一家允許金融機構存儲加密資產的獨角獸金融科技公司。美國監管機構應該更加明確數字資產的規則,并表示對于允許哪些活動存在很多困惑。政府對加密資產的優柔寡斷感到很沮喪。隨著加密生態系統的擴展,傳統銀行機構有興趣進入加密領域。但是,在規則明確之前,銀行不會推出新產品和擴大現有產品。銀行巨頭紐約梅隆銀行一直專注于代表客戶持有和服務資產。(coingape)[2022/1/19 8:58:50]

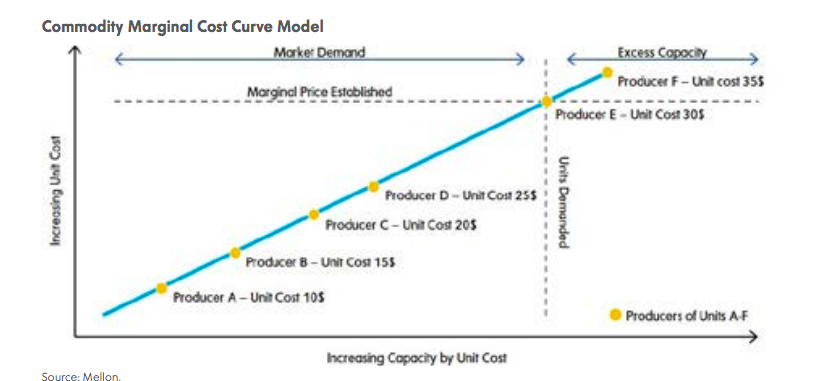

大宗商品通過供給/需求和邊際成本曲線框架進行估值。在下一頁的圖表中,假設對這種假想商品的需求位于需求單位線上。商品成本理論規定,成本最低的生產商將首先供應需求,然后是成本較高的生產商,直到市場需求得到滿足。

紐約梅隆銀行:應投資比特幣,而不是黃金:據Cointelegraph消息,紐約梅隆銀行(BNY Mellon)的ETF近期表現欠佳,紐約梅隆銀行將其歸因于對投資于比特幣的公司的敞口不足,未投資于MicroStrategy的股票的決定也影響了ETF的表現。紐約梅隆銀行表示,應該購買比特幣,而不是黃金。[2021/4/30 21:13:14]

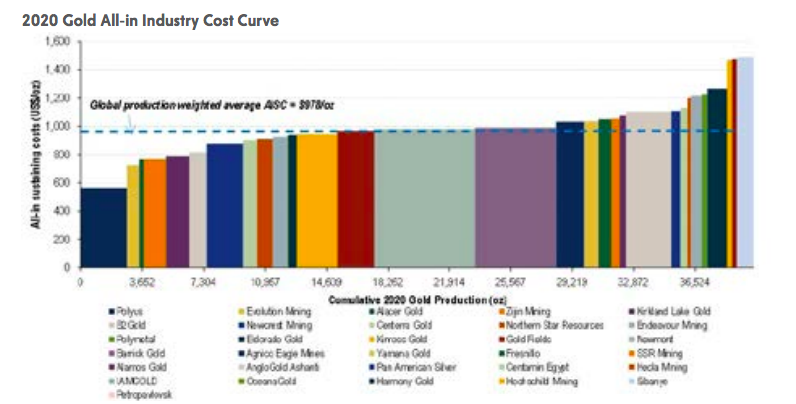

以下圖表代表了全球黃金成本曲線。2020年,黃金的整體行業平均成本約為每盎司980美元。然而,在2020年的大部分時間里,金價一直穩定在每盎司2,000美元附近。邊際成本曲線模型最適用于由實際消費用途與投資需求驅動的大宗商品。在現實世界中,當石油價格飆升時(即70年代的石油禁運),消費者會尋找替代方案和/或需求合理化(公共交通、節能型汽車),直到供應調整(勘探、解除禁運)。

就黃金而言,正是黃金的稀有價值創造了需求。 沒有替代品,短期內很難增加供應。 專家們可能會爭辯說,回收的黃金將重新進入系統,從而滿足需求。 但是,如果我們看一下過去的黃金周期,結果通常是需求下降。 ?例如,將年開采產量翻番只會使全球總庫存量增加3%。 對于大宗商品投資,我們建議重點關注稀缺價值和需求。

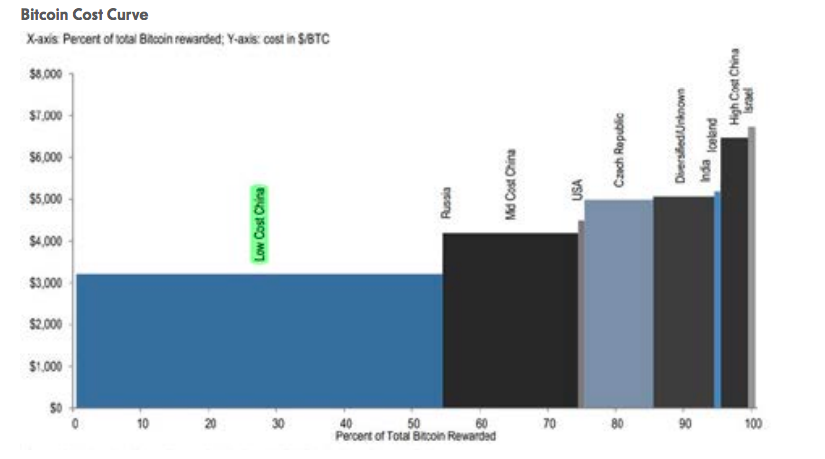

有很多模型試圖得出比特幣的估值。首先,經常會用凈成本模型(開采比特幣的物理成本)進行比特幣估值。各種研究論文都很好地證明了比特幣確實具有內在價值,模型也通過基于其邊際生產成本的定價進行了形式化。“挖掘”新比特幣需要參與者提供真正的資源,利用電力和計算能力,以及其他資本支出/運營支出項目。從直覺上來看,這也是有道理的,需要努力去創造的東西有內在的價值。然而,這一成本是否決定了比特幣的價格呢?可以說,不是。很容易想象一個電力成本幾乎是免費的世界,因為可再生能源的普及已經在某些地區使其成為可能,計算能力也有了飛躍式的提高。在開采供應確定的同時,對替代貨幣/加密貨幣的需求繼續增長的情況下,比特幣的價值是否應該僅僅因為開采成本的下降而下降?下面的比特幣成本曲線圖表突顯了與黃金成本曲線同樣的問題–比特幣價格的預測價值或因果價值較低(比特幣交易價格約為1萬美元,遠遠高于采礦成本曲線)。

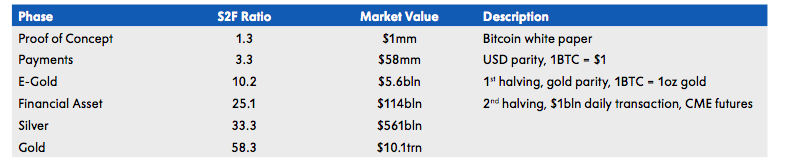

接下來,庫存流量比(S2F)是比較有趣的估值概念之一,盡管存在缺陷,但值得一讀。庫存與流量的比率就是一種商品的當前庫存(目前可用的總量)除以新生產流量(當年的新開采量)。黃金等大宗商品的庫存與流動比率最大(超過50),這意味著需要50多年的黃金生產才能獲得目前的黃金庫存。比特幣目前的S2F比率為20%。常見的S2F線性模型根據比特幣S2F比率的增加推斷出最終達到黃金市值的價格。

這一比率將一個相對的“稀缺性”指標與一種已經被普遍接受為替代貨幣和儲值手段的貨幣掛鉤。S2F的批評者會說,供應不會定義價格,強調黃金價格在其歷史上曾大幅波動,而其S2F一直保持在60附近。他們認為,黃金的大部分走勢可以用美元的購買力來解釋,而黃金的買入/賣出是基于通脹或貨幣貶值預期。

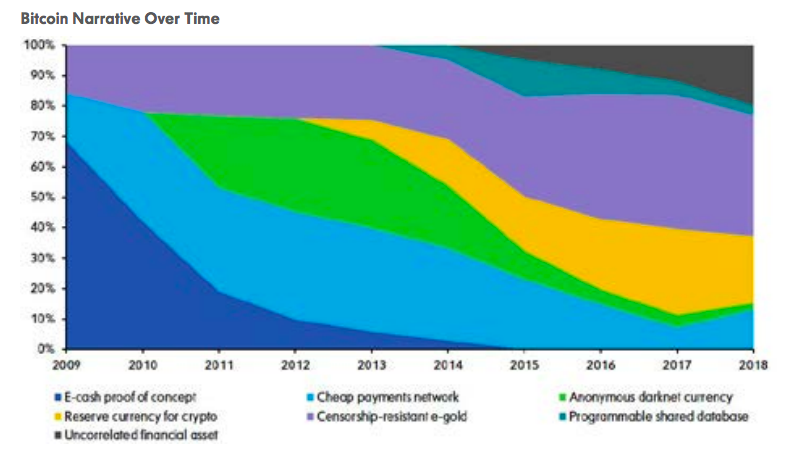

另一種可能的估值模型是庫存到流量的跨資產模型(S2FX)。S2F比率的自然演變是將其應用于黃金和白銀的交叉資產估值框架。在這種模式下,比特幣的角色從2000年代末的概念驗證演變為比特幣目前作為非法定貨幣/不相關資產。

S2FX框架的創建者指出了比特幣走過的金融里程碑和階段。每個階段的特點是,人們對比特幣的看法和使用方式發生了突變,而且比特幣的價格也出現了一系列上漲。在下表中,我們總結了每個階段。

根據S2FX模型,比特幣目前屬于第4群(下圖中的紅點群)。這一模型的含義是,隨著比特幣獲得更多主流動力并被視為更像黃金的資產,稀缺性價值(以S2F衡量)以及隨后的減半最終將推動價格達到金點集群。然而,雖然每個集群/階段的演進推動定價逐漸提高,但集群內的價格范圍卻相當廣泛。

最后,網絡交易價值模型側重于加密資產作為數字交易貨幣的效用,交易量是該模型的重要影響因素。最近的數據表明,大多數投資者購買比特幣是為了保值,持有期限正在增加。這類似于黃金,在黃金中,商品被作為一種儲值手段進行買賣,很少被用作交換媒介。然而,有許多跡象表明,消費者和商家都愿意進行比特幣交易,代際變化可能會為其提供動力。

估值與其說是科學,不如說是藝術。最大的金融市場就是全球貨幣市場。幾個世紀以來,貨幣一直以這樣或那樣的形式被使用。然而,時至今日,仍有幾種相互競爭的貨幣估值模型,每種模型各有優缺點。歸根結底,比特幣估值很可能是幾種模型的組合,并且會不斷發展,特別是在它獲得主流認可的情況下。

報告來源:BNY Mellon

圖片來源:BNY Mellon

翻譯:Amy Liu

文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00北京時間4月8日晚,Kava DeFi平臺已經完成了第五次升級迭代,搭載全新的HARD Protocol V2版本.

1900/1/1 0:00:00在過去幾天中,以太坊的價格一直在上漲,而在稍早時候已經觸及到了2,000美元大關,然后再次跌破,又再度拉回.

1900/1/1 0:00:00近期,Ripple 首席執行官 Brad Garlinghouse 做客彭博社與 CNN,回應 Ripple 案最新進展,這也是其為數不多的對外發聲.

1900/1/1 0:00:00摘要 當我們想要用價值投資的理念做幣圈投資,在做出買賣決策之前,我們需要不斷問自己這4個問題:1.這個項目是好賽道里的好項目嗎?(買幣就是買項目)2.對這個項目.

1900/1/1 0:00:00原標題:【比特快報】Visa接受穩定幣結算,助力比特幣直沖5.8萬美元 走在監管前列的加拿大消息頻頻FX168財經報社(北美)訊 周一(3月29日),事實證明.

1900/1/1 0:00:00