BTC/HKD-0.44%

BTC/HKD-0.44% ETH/HKD-2.31%

ETH/HKD-2.31% LTC/HKD-3.54%

LTC/HKD-3.54% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD-2.63%

SOL/HKD-2.63% XRP/HKD-2.07%

XRP/HKD-2.07%波卡,一個被萬千媒體提及的概念,擁有強大的預期,一個還未完全成型就估值320億美元的項目。

我對波卡好奇的第一個點是它有個身價40億美元的遠方表親,Kusama,可以看作是波卡的迷你版本,或者說是測試版本。

我忍不住開始顱內嗶嗶:“這兩者差距可不小啊……為什么呢?”

我認為需要深入分析,了解現今相對價格的形成原理。?如果真如所有幣圈玩家所言,波卡和Kusama確實將成為新數字經濟的重要組成部分,我還想預知其中的投資風險和收益。

選擇波卡還是Kusama呢?

為什么要二選一呢??難道我不能投資兩個嗎?

我當然可以省點事兩種都買入。但是,當一群智商超群的人搭建了波卡這樣一個獨特項目,真正理解它的底層搭建邏輯和經濟邏輯才是意義所在。這樣,在評估波卡生態系統上的其他項目時,我才可能有個正確的基礎方向。在投資上,我可能還會發現一些波卡優于Kusama的特點,或者是Kusama強于波卡的特性。

每個代幣的價值都與其獨特設計的基本原理和機制緊密關聯,這正是加密貨幣的魅力點。?我們可以通過詳細分析,找出主要的壓力點和杠桿點,進而指導價值創造。

在以太坊等其他區塊鏈項目中,項目可以簡單地在區塊鏈上創建他們想要的東西。波卡和Kusama有不同的的運作方式。他們有一條鏈接了生態中所有項目的中繼鏈,為獲取連接權限,項目需要支付租金。我用一個比喻來解釋業務模型:

波卡的商業模式好比一個機場。機場將候機樓空間出租給有意參與機場經濟生態的航空公司。機場為乘客提供了中轉,高效運作和確保安全的樞紐。

航空公司帶來了多種飛行選擇,增強了機場的功用。機場運營得當,航空公司會越來越多,進一步使機場增值,再進而使航空公司升值,最后大家皆大歡喜在夏威夷養老。

現在假設一下,我買了個島嶼來建機場,準備修建一個主要的大型機場和一個小型機場。小型機場用來承載當地游客,主要機場則接待國際游客。小型機場還用做試驗場,制定航空公司的不同定價策略,試驗新開的航空公司,使用新的安全設備等等。

這樣一來,我們可以先在風險較小的環境下做些新的嘗試,再決定是否復用到主要機場。也許我們推出了一個新的定價策略,結果證明它不是最優的,那還好,只有小型場有些經濟損失。

波卡首條平行鏈Statemint 開通資產創建和XCMP通道:金色財經報道,據波卡Polkadot官方消息,波卡首條平行Statemint已開通資產創建和XCMP通道,截至目前一共有14種資產在Statemint上創建(注:在Statemint上創建資產需要100 DOT的最低存款)。2021年12月,波卡網絡通過并執行了第46號公投,正式將Shell空白鏈升級為資產鏈Stetemint,也是波卡上的第一條平行鏈。[2022/5/11 3:06:56]

再說回到航空公司,他們要向機場繳納租金。租期屆滿后,他們需要與其他航空公司競爭,重新爭取一席之地。

套用在波卡生態中,主要機場=波卡,較小的機場=Kusama,航空公司=平行鏈。平行鏈越繁忙,波卡和Kusama掙得越多。

這個過程中,至關重要的是拍賣。拍賣決定了哪條平行鏈會連接到中繼鏈,以及需要付多少租金。?

拍賣的重要性體現在:(1)增值波卡和Kusama;(2)投資者可以參與盈利;(3)幫助我們理解平行鏈和生態行為。?

加密貨幣項目必須先以相應的DOT或KSM代幣的形式存入租金, 再申請成為平行鏈。?租賃期限取決于拍賣時期項目本身的需求,短達6個月,長至2年。拍賣每1-2周舉行一次。

如果項目沒有在一個拍賣流程中拍下插槽,他們可能會在下一個流程中再試一次。現在,讓我們討論一下這些拍賣如何在經濟上發揮作用。

為了進行理論上的分析,假設我們有一個很棒的項目,叫做項目X。主鏈可以為我們的項目提供治理,加強安全性,提高效率,因此我們決定加入波卡和Kusama生態系統。

我們認為其他的好項目也會連接到這兩個網絡中,這樣一來,我們可以在自己的項目中利用其他項目的功能,為用戶提供更多的實用性。假設我們的市值約為一億美元,波卡的市值為300億美元,Kusama為40億美元。?

為簡單起見,假設我們要拍下一個租期為一年的平行鏈插槽。來實操一下,當我們選擇拍賣,?我們需要決定:(1)我們如何付款?(2)我們需要多少貸款?支付多少利息?

1. 我們如何購入代幣?

X項目有兩種選擇:

(1)從公開交易市場買入DOT或KSM代幣;

Litentry為Polkadot第二輪平行鏈拍賣推出第二次眾貸:12月17日消息,波卡聚合身份協議Litentry為Polkadot第二輪平行鏈拍賣推出第二次眾貸,將于12月18日開放貢獻,插槽租期(平行鏈時長)為96周,目標插槽為#6—#11,上限為12,000,000DOT,獎勵池為20,000,000+LIT,截止日期為2022年3月10日,最低貢獻為5DOT。此前消息,Polkadot的第二輪Auction預計在國內時間12月24日凌晨3點左右開始。這一輪一共有6次Auction,與之前不同的是,第二輪中的每次Auction會相隔兩周時間。[2021/12/17 7:46:29]

(2)向DOT/KSM持有者租用幣。

選擇一:從公開交易市場買幣。

首先,我們是個初創企業,手里沒多少現金。所以我們得去找風投,或者去公開市場融資。

不管哪種方式都需要賣出更多項目X的代幣。這種操作帶來的結果顯而易見:其他條件不變,當前每個持幣者的持有份額都會被稀釋,幣值現價會有所下降。

出售項目的所有權份額去購入DOT和/或KSM的代幣并不是一種理想的選擇。咱們都是自己項目的“親生粉”,不會費半天勁去換我們控制不了的外生資產。?

再者,當我們跟對手在公開市場上一塊買幣的時候,DOT幣或者KSM的幣值就會走高,阻礙我們自己的交易,這波操作屬實拉胯。

選擇二:我們從公開市場上向持幣者借DOT或KSM代幣參與拍賣。

為此我們需要用經濟刺激代幣債主們出借代幣并將其鎖定一年,這類似于債務,我們需要為借入的DOT / KSM代幣支付“利息”。

盡管我們要通過出售項目 X的代幣來支付利息,但選擇二和選擇一的區別在于選擇二成本低多了,我們不需要購買DOT或KSM代幣,只需要向借幣人支付“利息”,選擇二對我們而言性價比更高。

因此我猜想在真實拍賣流程中,所有項目大概都會選擇第二種方案融幣,除非他們幾年前走好運買入了一些DOT或KSM。

2. ?我們需要多少貸款?支付多少利息?

這問題太關鍵了,解答問題前,我們首先需要簡要了解DOT代幣的經濟學運作原理。我盡可能簡單地講一下代幣經濟學:

關于“在Polkadot上注冊Shell平行鏈”的第121號動議已開啟投票:Polkadot在推特上表示,第121號動議現已開啟投票。該動議提出在Polkadot上注冊Shell平行鏈,以確保區塊生產、包含和最終完成。Shell平行鏈的功能極其有限,它甚至沒有帳戶的概念。Shell只接受來自中繼鏈的消息來升級自身。在爭議代碼激活后,Shell最終可以通過進行另一次公投升級為Statemint。如果委員會通過,該動議將進行公投。[2021/10/29 6:20:18]

波卡的代幣經濟學表明,在其“理想”狀態下,以下情況成立:

1.在POS(權益證明)機制的區塊鏈網絡下,50%的DOT代幣會通過正常權益質押系統進行質押,此時權益人獲得的利率達到了20%。記住在POS機制下,利息是用代幣支付的,因此它也是通貨膨脹率。

2. 25-30%的DOT代幣存放在平行鏈中(這些代幣不會從DOT / KSM網絡中掙得利息)

3. 20–25%的DOT代幣在自由交易中(這些代幣不會從DOT / KSM網絡中掙得利息)

他們是如何得出這些數字的?總的來說,POS機制的區塊鏈網絡希望有60%至75%的質押代幣。因為質押代幣越多,意味著安全性越高,但自由交易的代幣越少,流動性越差。

DOT / KSM的特殊之處在于他們創建了平行鏈結構,因此需要在傳統的權益人和平行鏈之間分配60-65%的權益。?遵循以下邏輯,我們可以看到為什么在理想狀態下,相較于權益人,分配至平行鏈的百分比較低:

如果分配給平行鏈的百分比太高:分配給平行鏈的百分比更多→平行鏈存放的DOT代幣數量更多→平行鏈變得更昂貴→平行鏈連接到波卡絡的需求減少,平行鏈選擇連接到其他區塊鏈。?這就好比機場租金太貴了,航空公司從肯尼迪國際機場轉到另外一個機場,這不是我們想要的。

這精妙的設計難道不值得記在小本本上嗎?搭建具有平行鏈存幣的系統意味著:

1.平行鏈在運作中具有真實的項目。

2.網絡的安全性不僅受到權益人的維護,還受到平行鏈的支持。

3.因為無需支付平行鏈存幣的利息,波卡可以付更多利息給普通權益人,吸引他們加入波卡生態,因此,不引發過多通脹的情況下,波卡能吸引更多權益人加入。

Plasm Network已在波卡Rococo V1上部署首個平行鏈:1月13日,波卡Polkadot官方宣布,波卡二層擴容協議Plasm Network已在Rococo V1測試網上部署首個平行鏈。此前消息,波卡測試網Rococo V1已于1月11日開放平行鏈測試資格注冊。[2021/1/13 16:02:25]

在其他沒有平行鏈設計的區塊鏈中,提高權益人的利率會導致一對一的通貨膨脹,而波卡不會這樣,因為平行鏈代幣存款并不會從DOT / KSM中獲得一毛錢利息!波卡的創造者基本上已經將一些通脹負擔轉移給了需要支付眾籌貸款的平行鏈。

他們采用了什么方法激勵系統,達到50%利益人入局均衡,以實現這種“理想”狀態呢??

如果質押代幣超過50%,他們會急劇降低利率,反之,如果質押代幣低于50%,他們則急劇提高利率。

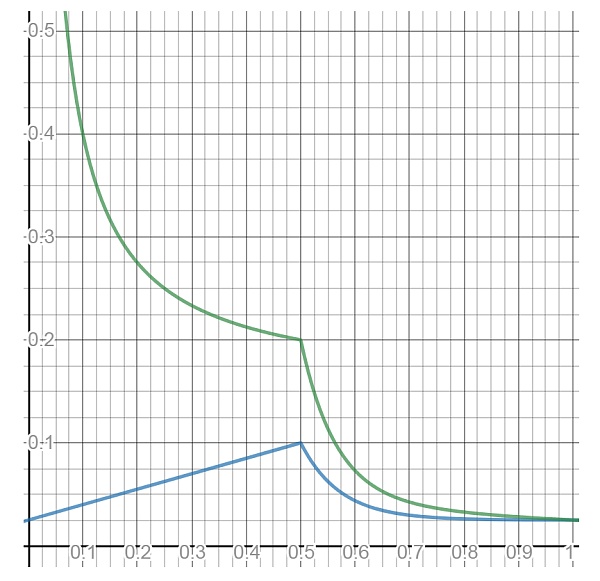

這是利率(綠線,y軸)VS 質押代幣(藍線,x軸)圖表。要點:如果權益人的百分比超過50%,利率會成倍下降,人們會撤銷質押,為DOT / KSM代幣創造流動性。

我為什么要考慮這些呢?因為平行鏈貸款的成本需要彌補傳統權益人在網絡上質押的機會成本。?質押的DOT / KSM代幣百分比決定利率,因此也決定了平行鏈的成本。?我將在下面進一步解釋。

現在,代幣經濟學已經解釋完畢,我們終于可以回答這個問題:我們需要多少貸款,支付多少利息?

1.我們需要多少貸款?

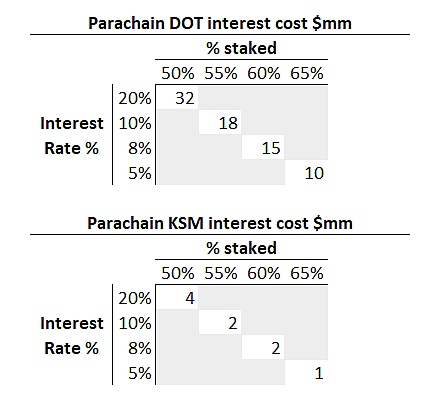

基于理想狀態,我們知道大約30%的代幣將存儲在平行鏈上。由此反推,計算一般情況下它對于平行鏈的含義:

就我的經驗,一個項目要參與DOT,需要借入約3百萬個代幣,而參與KSM,需要借入約26,000個代幣。這相當于9600萬美元的DOT和1300萬美元的KSM,這屬實有點高了。

目前而言,DOT / KSM很難達到30%的“理想”狀態,因為項目尚處于起步階段,而借入9600萬的資金非常昂貴。

Bithumb將推出DeFi平臺Clover作為波卡平行鏈:韓國加密交易所宣布Bithumb即將推出DeFi平臺Clover,該平臺將鏈接波卡網絡,作為波卡平行鏈,由DOT技術提供支持。(Cointelegraph)[2020/10/13]

2. ?我們需要支付多少利息?

讓我們從DOT或KSM持幣者的角度來看一下。

如果我持有DOT或KSM,我的選擇如下:

1.質押DOT或KSM代幣,在理想狀態下每年可獲得約20%的代幣年化利率。

2.將我的代幣借給項目X一年,獲得項目X代幣的利息。

3.將DOT或KSM代幣存放在錢包里,等待交易,收益為零。

對于DOT / KSM持有者來說,選擇三,短期來看不合理,因為它的收益率為0%,因此我們將其排除在外。因此,選擇二至少需要擊敗選擇一才能激勵持幣者選它。

因此,這就是我們的答案:我們向眾籌的債主支付的“利息”(以項目X代幣支付)至少要超過從質押中獲得的20%的年利息(以DOT或KSM代幣支付)。

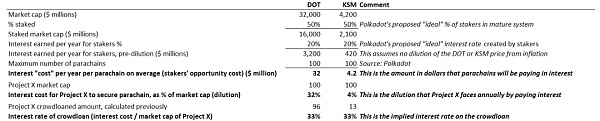

需要注意的是,只有質押代幣百分比處于50%的“理想”狀態時,20%的利率才有可能。?如果質押超過50%,利率和平行鏈的借貸成本將急劇下降。

核心問題變為:

今天,一個平行鏈的借貸成本值多少美元?這會如何稀釋假想的項目X?眾籌的隱含利率是多少?

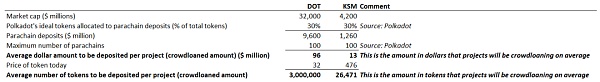

下面以理想狀態進行了說明:

如果質押百分比處于非理想狀態會怎樣??以下是利率敏感性:

我們發現了什么?

我計算出,在理想狀態下,DOT和KSM權益人的總利息約為30億美元和4百萬美元。這是他們不選擇全部質押,而是將DOT / KSM代幣借給平行鏈的機會成本。

假設有100個平行鏈,我們將總利息除以100,算出每個項目平均要向權益人支付的費用:DOT為3200萬美元,KSM為400萬美元。

想想對于一家初創公司來說,每年支付這筆費用有多昂貴!?對于今天市值達1億美元的項目(例如我們的超凡脫俗的項目 X),作為波卡上的平行鏈加入,我們每年代幣通脹貶值32%,而作為KSM上的平行鏈加入,貶值率是4%。?

我得出的結論是,在現實生活中不太可能出現“理想狀態”,因為直到現在,除非加密貨幣更成熟,它都會抑制平行鏈的項目需求。

當權益人在網絡上質押百分比超過50%,理想狀態被打破,如敏感性圖表所示,利率會急劇下降。

我的直覺告訴我,已達到的均衡狀態將略高于50%,介于50%-60%之間,這是因為現在質押的DOT代幣總量已達到65%,我不認為會有15%的權益人撤銷質押,用DOT的收益去參與風險更大的平行鏈項目。

KSM現今有55%的質押代幣。權益人對現在13%的質押利率也挺滿意。我猜想連接到平行鏈上13%的利率也能滿足他們。在13%的利率下,一個項目要花費2千萬美金連接到DOT,2百萬美金連接到KSM。你問我的意見的話,我還是覺得連到DOT太貴了。

盡管基于邏輯,我們已經知道了作為一個平行鏈加入意味著我們要支付租金成本,項目X幣價會因此承受下行壓力,還有在DOT上的項目比在KSM上更貴。

我們費了老鼻子勁,學到了如何去量化這場艱難的通貨膨脹斗爭。?在這種情況下,市值1億美元的項目將支付2千萬美元的利息費用,即他們每年代幣的通脹稀釋超過20%,5千萬美元的項目必須抵消40%的負面幣值稀釋,這就很離譜!

還有什么值得一提?我覺得是連接到Kusama竟然便宜這么多,這讓我很震驚:難道Kusama被“低估了”?

為什么DOT和KSM幣值會升值或貶值??

人們從外部購買DOT / KSM代幣→平行鏈租金的成本上升→有抱負的項目支付不起,需求量變小→DOT或KSM持幣者不再受激勵→DOT / KSM的價格下降→租金成本下降,更多項目需求出現,循環往復。

每個網絡上DOT和KSM上平行鏈插槽的供應量固定為100,因此需求是差異變量,項目連接到網絡的需求是DOT / KSM幣價穩定的真正驅動因素,這兩者哪個有更多的項目需求?

KSM是DOT主要機場旁的小型機場,我們現在換個比喻,不說機場,說說夜總會。

在我看來,KSM是更便宜,業務更繁忙的夜總會,而DOT則是更豪華,更昂貴的夜總會。但是,如果便宜的夜總會的客流量一直更大,為什么它不提高飲料價格來均衡供需呢?如果豪華俱樂部沒有相較于小俱樂部那樣滿客的客盈率,就無法進一步抬價。

讓我們回顧一下我們剛剛學到的東西:

1.上面的定量研究表明,與波卡相比,連接至Kusama的項目所需的經濟成本微乎其微。

Kusama的連接成本便宜了整整7倍。沒錯,光看市值差異,這一點顯而易見。但是現在我們知道成本是按每一條平行鏈來算的,從現實情況看,即一億美元的項目里幣值大約會稀釋20%。除非有抱負的項目最初就有很高的估值,不然他們不去連接Kusama,而是連接波卡,就會損失實打實的幣值。

我認為,這種機制下,市值較小的項目需求將涌向Kusama,原本只想先做個嘗試,但之后也許永遠不會連入波卡。

2.這是否意味著只有較小,質量較低的項目會連入Kusama,更好的項目只會連入波卡?并不。

一流的波卡項目還是會連入Kusama項目,對于高價值項目而言,這樣性價比很高。尤其是在新興的試驗性數字經濟中,Kusama作為試驗場的經濟價值將會抵消其租金成本。

與波卡相比,Kusama具備相同功能,成本大大降低,因此獲得了更多的項目需求。但是更多的需求是多少呢?來看更多數字!

我在Coingecko上發現在波卡生態系統中,只有大約20個公開的波卡項目的市值超過一億美元,約30個項目的價值不到一億美元。

按今天的價格計算,每年30/50或60%的幣值稀釋比例將超過20%,容我再哀嚎一聲,我們沒算還未上市的項目,但這組數據能構成一條鐘形曲線,還是很有代表性的。

因此,短期內Kusama生態系統比波卡系統會有更不對稱的需求和供需失調現象。

這兩者間7倍的市值差距實在巨大,我該把他們相提并論嗎?

按照預計的55%以上的質押率和10%-13%的通貨膨脹率,今天連接到Kusama的項目每年花費250萬。如果Kusama市值翻倍,花費提高到5百萬。如果能接受20%的幣值稀釋率,那截止市值就是5百萬除以0.2等于2500萬。

在Coingecko,我發現只有14/50或28%的項目無法達到這個標準。把Kusama的價格翻三倍也只能排除項目的18/50或36%。

我認為在達到供需平衡之前,Kusama和波卡還有很大的發展空間。因為現在項目可以通過抬高Kusama價格2-3倍來抵消20%的幣值稀釋。

如果我資金拮據,我會賭Kusama升值而非波卡。

1.希望我上面的計算全部正確。

2.我不是技術專家,因此我推斷的基礎建立在Kusama和波卡功能效果相同,這對于我們的Kusama需求評估至關重要。我解讀的波卡市場并未暗示任何觀點。

3.一些項目可能會“流失”到波卡,要么升級到波卡,要么習慣了在波卡操作,也就不再需要Kusama了。我反對的理由是,他們還是會長期使用Kusama生態,測試一些新的產品特性和更新性能,之后再去波卡復用。

4.更高的市場價值無疑意味著權益證明的更高安全性。?因此,也許有人認為,波卡更高的安全性會帶來比Kusama更多的項目需求。?當然,我同意波卡在此基礎上更為安全,但它成本太高,不是所有人都玩得轉的。你想把飛機停在主要機場,只要打個響指,就能神奇地有租金支付場地了嗎?

5.如果有抱負的平行鏈整個市值向上調整,負擔得起波卡的租金,那么我的論點就不成立了。?到目前為止,情況并非如此,但將來情況會有所改變,屆時波卡和Kusama的整個市值都會向上調整。

作者:PeachTree

翻譯:Lucy

本文由“Fairyproof Tech”原創,授權“金色財經”獨家首發,轉載請注明出處。 一份審計報告是對一套智能合約的“質量檢測報告”,那報告就要告訴用戶所審計的對象是誰.

1900/1/1 0:00:00最近,A16z對我們的投資組合公司Eco進行了一輪2600萬美元的融資,這是一家專注于年化利息的初創公司,處于初步發展階段.

1900/1/1 0:00:00如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞.

1900/1/1 0:00:00最近一個叫做Fei的穩定幣把以太坊的熱度再次推到了新高度。 自從Ampl誕生,算法穩定幣就成為了市場非常看好的一條賽道。但是由于Ampl的設計模型非常簡單.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:999.52億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:30.

1900/1/1 0:00:00基于以太坊的數字藝術領域投資風頭正勁,加密貨幣投資者開始在這一方面砸下數千萬美元。一張名叫《彩虹貓》(Nyan Cat)的GIF圖片曾經賣出59萬美元;本月,佳士得拍賣行史上首次以非同質化代幣(.

1900/1/1 0:00:00