BTC/HKD-0.95%

BTC/HKD-0.95% ETH/HKD-3.02%

ETH/HKD-3.02% LTC/HKD-2.38%

LTC/HKD-2.38% ADA/HKD-2.4%

ADA/HKD-2.4% SOL/HKD-3.15%

SOL/HKD-3.15% XRP/HKD-3.87%

XRP/HKD-3.87%今天早上比特幣再度突破6萬美元,這是繼3月14日以來再次突破6萬美元。

如果周末能夠保持漲勢,下周美股的區塊鏈概念股又要瘋狂了(今晚美股休市)。不僅如此,越來越多機構參與到數字貨幣的活動中,并且參與的方式各有不同。有些像特斯拉(TSLA.US)和MicroStrategy(MSTR.US)那樣直接買入比特幣,有些推出數字貨幣相關的基金,還有些公司的業務干脆就直接參與到區塊鏈的活動中,例如生產礦機的嘉楠科技(CAN.US),從事數字貨幣挖礦的RIOT和MARA。

但是最早的比特幣投資工具GBTC卻一直處于折價狀態,這究竟是怎么回事呢?我們一起來看看。

Grayscale Bitcoin Trust(GBTC.OTC)

GBTC是灰度(Grayscale)推出的比特幣信托基金,也是第一個將數字貨幣包裝成金融產品并通過監管的產品。GBTC在2013年9月25日創立,在2015年5月5日OTC市場上市。GBTC本質是一個信托基金,但是兼具一級市場和二級市場公開投資的方式與ETF相似,所以很長的一段時間被認為是比特幣ETF,但其實并不是。

前MicroStrategy CEO:比特幣是“經濟引擎”,將成為“自由機器”:金色財經報道,10月18日, 前MicroStrategy首席執行官Michael Saylor在the Atlas Society的一次演講中表示,比特幣去中心化的特性使其成為建立在真相基礎上的經濟機器,同時解決了傳統金融部門的一些低效問題。他還將比特幣等同于一個工會,由于預計未來的資本流入,必將變得更加強大。隨著資金流入這個網絡,貨幣聯盟變得更加強大。(finbold)[2022/10/21 16:34:39]

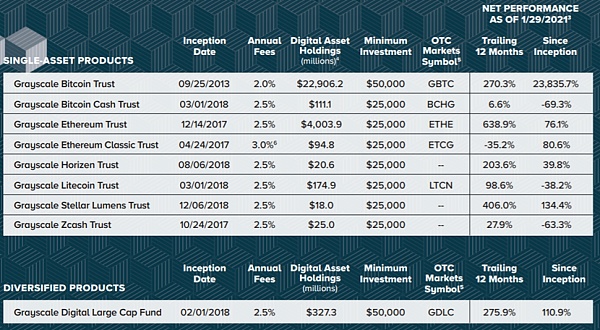

灰度除了比特幣信托基金,還有其他數字貨幣的信托基金,包括比特幣現金、以太坊、萊特幣等等。

來源:灰度產品介紹

當然,灰度也不一定根據一種數字貨幣就設立一個信托基金,有的信托基金持有多種數字貨幣,以下是灰度持有數字貨幣的情況。灰度一共持有13種數字貨幣,總共持倉市值約為456.62億美元。可以說,灰度是持有數字貨幣倉位最大的機構投資者,更是持有最多比特幣的機構投資者,一共持有比特幣65.46萬枚。

比特幣微信指數日環比下降11.35%:金色財經報道,微信指數顯示,5月2日,區塊鏈搜索指數為721410,日環比下降6.95%;比特幣搜索指數為386348,日環比下降11.35%;以太坊搜索指數為45200,日環比下降6.10%。[2020/5/3]

來源:bybt網站

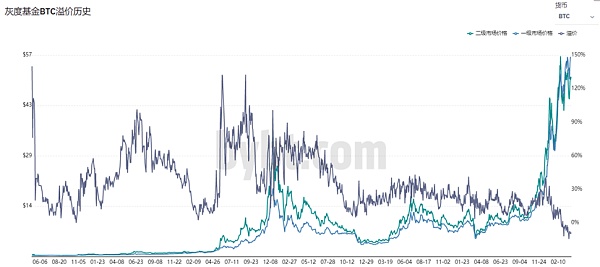

仔細看上圖的話,可以發現灰度的比特幣信托基金GBTC處于折價狀態,但其實以前有很長的一段時間GBTC處于大幅溢價狀態,甚至在2017年的時候溢價率超過100%。

這是因為在很長的時間中,市場上只有GBTC可以作為投資比特幣的金融工具。大家想獲得比特幣的風險敞口,但是又不想直接買幣的話,就只能買GBTC。這就能解釋為什么2017年GBTC的溢價率可以超過100%,因為2017年是比特幣牛市,大家急于獲得比特幣的風險敞口。

聲音 | 分析師:比特幣200周移動平均線目前每月上漲3%:加密貨幣分析師Plan B今日發推稱,比特幣200周移動平均線從未下降,目前每月上漲150美元(漲幅為3%)。[2019/12/29]

不過現在情況變了,越來越多的機構進場,這些機構也發行了比特幣基金,雖然很多沒有上市,不過投資者同樣可以通過申購這些產品獲得比特幣的風險敞口。甚至,第一支比特幣ETF Purpose Bitcoin(BTCC)在加拿大多倫多交易所上市了。

GBTC不再是唯一的選擇,溢價自然就消失了,而出現折價則是因為GBTC不完善的投資機制導致的。

對于正常的ETF,有認購和贖回機制保證ETF股價很好地跟蹤ETF的凈資產價格。以標普500 ETF為例,投資可以通過認購買入ETF的份額,這些份額代表了一籃子資產,標普500 ETF的話就是500支成分股,也可以直接在二級市場上買入ETF的股份。賣出的時候可以通過二級市場直接賣出,也可以通過贖回份額,不過贖回的時候獲得的是一籃子資產,也就是那500支成分股。

分析 | 年初至今 Gemini交易量中比特幣交易量占70%以上:The Block對交易所Gemini的交易量作了如下分析:1.年初至今,比特幣占據了Gemini交易量的70%以上;2.在2018年中期的幾周,以太坊的交易量超過比特幣交易量。[2019/8/20]

這種機制會產生套利空間,投資者套利會使得ETF很好地跟蹤凈資產價值。

例如投資者發現標普500 ETF的二級市場價格高于凈資產(一籃子資產)價格,投資者可以通過認購ETF的份額,然后轉化成二級市場股份賣掉,這樣就可以賺取到二級市場的溢價。同時,因為投資者認購ETF的份額會拉高凈資產價格,賣出二級市場的股份會壓低股價,ETF的二級市場價格和凈資產價格就能重新對應起來。

反過來也一樣,如果投資發現二級市場價格低于凈資產價格。投資者可以買入二級市場股份,然后通過贖回操作獲得ETF的凈資產賣掉,這樣也同樣可以套利。

動態 | 9836枚比特幣從Bitfinex交易所轉出:今日下午14點42分,有9836枚比特幣從Bitfinex交易所轉出,其中2,300枚BTC轉至1Kr6Q開頭的錢包地址,7536枚BTC轉至34FMJ開頭的地址。[2019/5/14]

這兩個操作統稱為ETF套利,ETF的認購和贖回機制保證了投資者可以套利,投資者的套利活動又可以消除ETF二級市場價格和凈資產的價格誤差。

但是對于GBTC來說就不行了,因為GBTC只有認購機制沒有贖回機制。

美國SEC不允許投資者通過二級市場買入比特幣,如果GBTC具有贖回機制,投資者買入GBTC二級市場的股票后,通過贖回機制就可以獲得GBTC的凈資產,也就是比特幣,那不就相當于可以通過二級市場買入比特幣了嗎?所以GBTC是沒有贖回機制的。

沒有贖回機制的GBTC,當二級市場價格低于凈資產價格時,投資者就不能進行套利,折價就會一直存在。

最近,GBTC還把認購機制也停掉了。如果把ETF或者信托基金的凈資產看成一個池子里的水,那么認購和贖回就像這個池子里的進水口和出水口。認購和贖回都停止了,GBTC池子里的水也就靜止了。

來源:GBTC官網

正常來說,對于基金管理人來說,即使二級市場價格不能反映凈資產價格,管理人起碼不會停掉“進水口”,因為進來的水越多,基金規模越大,管理費可以收越多,因此我猜測有兩種可能。

第一種是GBTC可能將有重大變化,為了合規等監管問題,GBTC需要先停下手上的操作。往樂觀方向猜測的話,這可能和灰度真正的比特幣ETF有關系,因為他們最近發布了關于ETF的崗位信息。

第二種可能是認購GBTC份額的投資者少了,認購GBTC份額的投資者一般是機構投資者,機構投資者的選擇一般更加多元化。想要跟蹤比特幣價格的話,去買加拿大的比特幣ETF BTCC就好了。并且管理費更加便宜,只有0.4%,而GBTC的管理費是2%。

此外,過去GBTC存在很高溢價的時候,有不少機構通過GBTC做套利。即認購買入GBTC的份額,然后轉換成二級市場股票賣掉。現在溢價消失了,這種套利就做不了了,這部分做套利的機構自然就不會認購GBTC的份額了。

但如果你是一個普通投資者,依然想通過二級市場跟蹤比特幣也不是沒有辦法的。從下圖可以看到,從今年2月份開始因為GBTC出現折價,所以漲幅比比特幣要低。不過概念股嘉楠科技、RIOT和MARA的幅度明顯比比特幣和GBTC都要高的多。

行情來源:Tradingview

那么,可以通過同時買入GBTC和概念股跟蹤比特幣價格。不過要注意的是,概念股的占比一定要小。概念股波動很大,在比特幣下跌的時候會跌更多,這就對組合造成負面影響。

總的來說,雖然GBTC現在有折價,不過是美國二級市場上能買到最好跟蹤比特幣的金融工具了,除非你能買到BTCC。

4月10日,由金色財經主辦,波場總冠名的共為創新大會“DeFi的創新進階”專場在上海舉辦。會上,金色財經CEO安鑫鑫首先做了致辭演講。他表示,區塊鏈行業正處于世紀大變革和世紀大機會的發展階段.

1900/1/1 0:00:00回顧2020,征戰20212020年5月,太壹科技&優盾錢包作為一匹區塊鏈技術服務領域的黑馬一躍而出,自此勢不可擋.

1900/1/1 0:00:00NFT這股熱風從圈內吹到圈外,在圈外的熱度似乎蓋過了比特幣。和菜頭寫了一篇《關于NFT的一些胡說八道》,他在發布之前就抱定創造閱讀量新低的期待,但是他沒有想到閱讀量達到7.4萬,眾多幣圈人打賞,

1900/1/1 0:00:00如果比特幣價格達到18.2萬美元,中本聰可能會成為這個星球上最富有的人。據估計,如果比特幣的價格達到18.2萬美元左右,比特幣的創始人中本聰將成為全球首富.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1045.9億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:35.

1900/1/1 0:00:004月7日16:00,金色財經邀請Pippi Finance孵化投資人 Deo做客「區塊鏈·世界志」直播間,一起深入探討Pippi?Finance在DEX賽道的創新以及未來的發展策略.

1900/1/1 0:00:00